Fondsbranche wächst um 6 Prozent

- Aktienfonds mit Rekordvermögen

- Rentenfonds mit höchstem Absatz seit 2012

- Mischfonds und Immobilienfonds mit Abflüssen

- Rückgang beim Neugeschäft von Spezialfonds

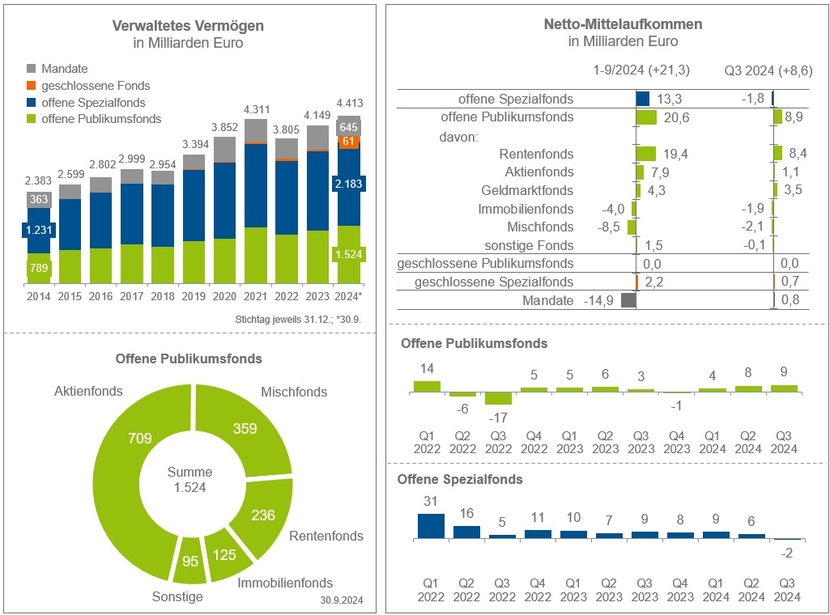

Die Fondsbranche verwaltet für Anleger in Deutschland ein Rekordvermögen von 4.413 Milliarden Euro per Ende September. Das ist ein Zuwachs von über 6 Prozent seit Jahresanfang (4.149 Milliarden Euro). Der Großteil entfällt mit 2.183 Milliarden Euro auf offene Spezialfonds für institutionelle Anleger. Hierzu gehören vor allem Altersvorsorgeeinrichtungen (768 Milliarden Euro) und Versicherer (536 Milliarden Euro). In offenen Publikumsfonds verwalten die Fondsgesellschaften 1.524 Milliarden Euro, in Mandaten 645 Milliarden Euro und in geschlossenen Fonds 61 Milliarden Euro.

Beim verwalteten Vermögen der Publikumsfonds liegen Aktienfonds mit einem Rekordvolumen von 709 Milliarden Euro deutlich vorne. In den letzten zehn Jahren (30. September 2014: 278 Milliarden Euro) ist ihr Bestand im Schnitt um 9,8 Prozent p. a. gestiegen. Es folgen

Mischfonds mit 359 Milliarden Euro. Der Anteil aktienbetonter Mischfonds ist seit September 2014 von 24 auf 34 Prozent gestiegen, der Anteil ausgewogener Produkte von 52 auf 42 Prozent gesunken. Anleihebetonte Mischfonds machen unverändert 23 Prozent aus. Rentenfonds verwalten 236 Milliarden Euro; mit 72 Milliarden Euro sind Fonds, die in Anleihen mit einer Restlaufzeit von bis zu drei Jahren investieren (Kurzläufer-Rentenfonds), die volumengrößte Gruppe. Das Netto-Vermögen der Immobilienfonds beträgt 125 Milliarden Euro. Auf Geldmarktfonds entfallen 51 Milliarden Euro.

Der Branche flossen in den ersten neun Monaten netto 21,3 Milliarden Euro neue Gelder zu. Davon entfallen 20,6 Milliarden Euro auf offene Publikumsfonds, die im Vorjahreszeitraum 14,0 Milliarden Euro erhalten haben. Die höheren Zuflüsse erklären sich vor allem aus dem starken Neugeschäft der Rentenfonds. Ihnen flossen bis Ende September 2024 insgesamt 19,4 Milliarden Euro zu; allein Kurzläufer-Rentenfonds erhielten 13,8 Milliarden Euro. Zuletzt flossen Rentenfonds im Vergleichszeitraum 2012 mit 20,5 Milliarden Euro mehr zu. Aktienfonds erhielten bis Ende September netto 7,9 Milliarden Euro. Während Aktien-ETFs 13,3 Milliarden Euro neue Mittel verbuchten, flossen aus aktiv gemanagten Fonds 5,4 Milliarden Euro ab. Geldmarktfonds verzeichneten 4,3 Milliarden Euro neue Mittel. Die Rückflüsse aus Mischfonds bezifferten sich auf 8,5 Milliarden Euro. Aus Immobilienfonds flossen 4,0 Milliarden Euro ab. Knapp die Hälfte entfällt auf das dritte Quartal. Anleger, die ihre Immobilienfonds nach dem 21. Juli 2013 gekauft haben, mussten vor der Rückgabe eine zwölfmonatige Kündigungsfrist einhalten.

Das Neugeschäft offener Spezialfonds ist deutlich geringer als in den Vorjahreszeiträumen. Während sie von Anfang Januar bis Ende September 2024 netto 13,3 Milliarden Euro erhielten, waren die Zuflüsse im Vorjahreszeitraum mit 25,9 Milliarden Euro fast doppelt so hoch. In den ersten neun Monaten 2022 flossen Spezialfonds sogar 51,7 Milliarden Euro zu. Ein Grund für den Rückgang im Neugeschäft ist die Rückkehr der Zinsen. Denn in der Phase sinkender Zinsen und während der Nullzinsphase haben zum Beispiel viele Versicherer aus dem Direktbestand festverzinsliche Wertpapiere mit langen Laufzeiten verkauft. Mit einem Teil der realisierten Kursgewinne haben sie den Aufbau der so genannten Zinszusatzreserve zur Bildung von Rückstellung für Garantiezusagen finanziert. Den restlichen Betrag aus ihrem Wertpapierverkauf haben sie offenbar überwiegend in Spezialfonds angelegt. Durch die Rückkehr der Zinsen im Jahr 2022 ist dieser Effekt entfallen, und viele Versicherer halten ihre Restbestände festverzinslicher Wertpapiere bis zur Fälligkeit im Depot. Bei anderen Anlegergruppen von Spezialfonds wie zum Beispiel Altersvorsorgeeinrichtungen dürfte ein gestiegener Kapitalbedarf, zum Beispiel für Auszahlungen an den gestiegenen Anteil von Rentnern, ein Grund für die Zurückhaltung bei Neuanlagen sein.

Download der Meldung (PDF)